今回は私がオススメする、

米国株を対象としたETFについて語ります。

米国株投資についてはこちら↓↓↓

本記事では、私がこのラインナップならどれも最高級である、と言えるものだけを記載致します(もちろん、超個人的な判断です)。

ちなみに、本記事でのデータ情報源は以下のサイトからです。

見やすさと解りやすさを優先し、投資対象、配当利回り、経費率、トータルリターン(5年間)、そして資産構成(+上位銘柄)のみを記載します。

この5つさえ抑えておけば、

比較的簡単にそのETFの概要を把握できると判断したからです。

インデックス投資やETFに対しての知識が

ほとんどない方にも解りやすく書いていきます。

ETF基礎知識

まず、ETFというものは、上場投資信託のことです。

日経平均やS&P500(アメリカの日経平均みたいなもの)などの株価指数に連動するように作られているものが多いです。その指数(市場)に存在する銘柄の多くに投資する形になるので、例えばコカ・コーラなど単一の銘柄に投資するより遥かにリスクを抑えられます。その分、ごく僅かですが年間維持費が発生します。

投資対象とは?

そのETFが投資する対象です。

ETF毎に『S&P500』に連動する、とか『米国市場全体』に連動する、とか『高配当銘柄』を選んで組み入れている、とか色々種類があり、それによって、配当利回りやトータルリターンなどが変わってきます。

配当利回りとは?

配当利回りとは、一株当たりの年間配当金を株価で割ったもの、です。正確には分配金と言います。配当利回り3%のETFを100万円分買っていたら1年間で3万円の配当金が貰えます。

これは、多い方が良いです。

経費率とは?

ETFの維持費です。

ETFは個別銘柄と違い、保有しているだけでお金がかかります。経費率0.04%のETFを100万円分持っていたら、1年で400円の維持費を取られます。

これは、少ない方がいいです。

トータルリターンとは?

そのETF自体の値上がり・値下がり+配当金の総計です。あるETFを5年前に100万円買ったとして、今そのETFの価格と配当金の合計が110万円だったら、5年間のトータルリターンは10%です。

これは、多い方が良いです。

資産構成とは?

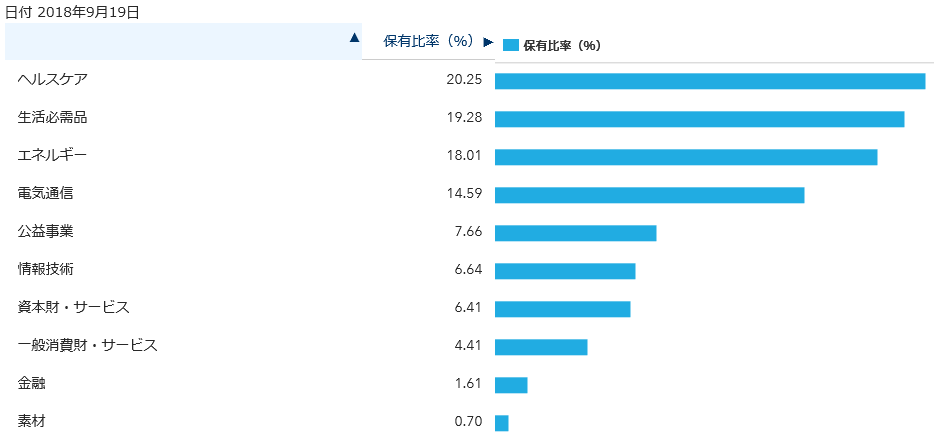

そのETFがどういう資産セクターで構成されているかです。資産セクターには、消費財(生活必需品)、ヘルスケア、テクノロジー、金融、資本財、エネルギー、情報技術、電気通信、公共事業、などがあります。これを見ることにより、そのETFの性向を把握することができます。例えば、金融セクターの大きいETFは騰落率が高く、生活必需品セクターの大きいETFは騰落率が低いと予測することができます。

(ついでなので、組み入れられている上位10銘柄も載せておきます)

オススメ米国株ETF

【最終更新日 2018.9.20】

(トータルリターンは過去5年間のものです

なお、vanguardとbloombergの表に

若干の時期ズレがあります))

VTI

| 投資対象 | 米国株式市場全体 |

| 経費率 | 0.04% |

| 配当利回り | 1.61% |

| トータルリターン | 12.95% |

構成銘柄数3600。アメリカのほぼ全ての上場企業に投資できるETFです。トータルリターンはS&P500とほぼ同等、リーマンショック以前から比較すればVTIの方が上回っています。

VOO

| 投資対象 | S&P500 |

| 経費率 | 0.04% |

| 配当利回り | 1.73% |

| トータルリターン | 13.30% |

構成銘柄数は511。米国主要企業を代表する500銘柄で構成される、S&P500という指標に連動するように設計されたETFです。最適解ETFといえば、このVOOのことでしょう。

IVV

| 投資対象 | S&P500 |

| 経費率 | 0.04% |

| 配当利回り | 1.75% |

| トータルリターン | 13.29% |

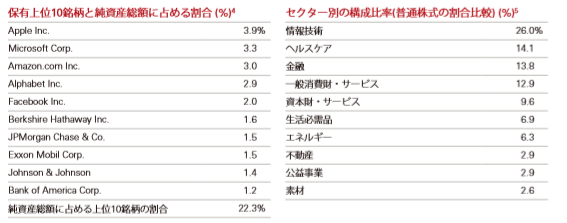

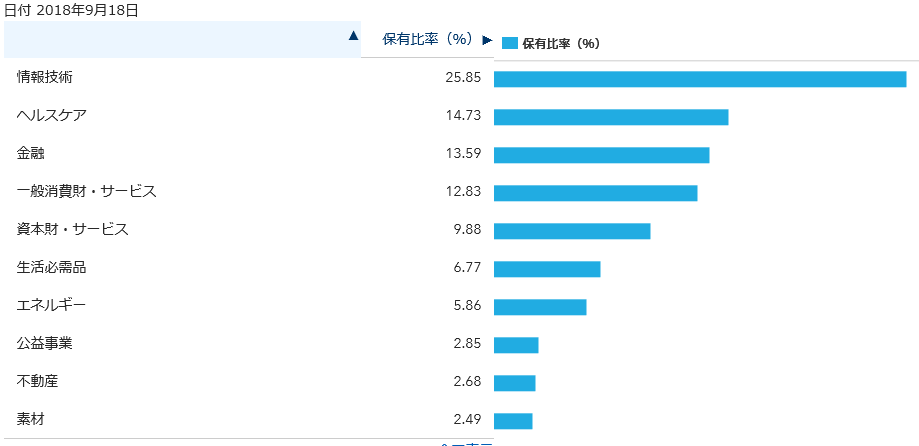

上位10銘柄

資産構成

構成銘柄数505。バンガード社のVOOの対抗馬としてブラックロック社が運営しています(出たのはこっちが10年早い)。VOOに酷似したETFです。

VYM

| 投資対象 | 米国高配当株 |

| 経費率 | 0.08% |

| 配当利回り | 2.85% |

| トータルリターン | 11.61% |

419銘柄で構成された、高配当ETFです。配当の高い銘柄を選出して形成された商品です。そのぶん、Amazonのような配当を出さない企業が省かれているので、トータルリターンはS&P500指標のETFに劣っています。

HDV

| 投資対象 | 米国高配当株 |

| 経費率 | 0.08% |

| 配当利回り | 3.49% |

| トータルリターン | 9.50% |

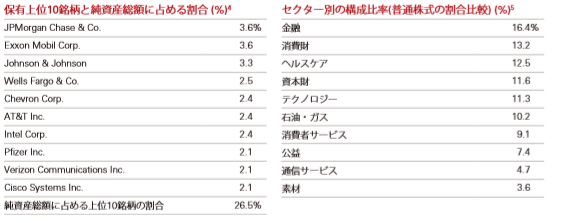

上位10銘柄

資産構成

構成銘柄数は75。同じ高配当ETFですが、VYMとはかなり違います。上位10銘柄だけで50%を超えるので、1つ1つの銘柄の影響力が(ETFの中では)強いです。セクター構成もVYMと異なります。

他にも米国株を対象とした優良ETFはありますが、この5つが私の超個人的な判断で頭一つ抜けていると思ったので、この5つで検証しました。

優良ETFを比較してみて分かったこと

当たり前だけど、

すべてに於いてベストな奴はなかった。

すべてに於いてベストな奴っていうのは、経費率が最も低く、なおかつ配当利回りとトータルリターンが最も高いETFです。

そんなのあったらみんなそのETF買ってますよね^-^;

配当利回りは、HDV>VYM>>VTI=IVV=VOO

トータルリターンは、VOO=IVV=VTI>VYM>HDV

結局これを見ても甲乙つけがたい。

(ただ、VTIがベストな感じはする)

もっと簡単に言うと

高配当→インカムゲインが高い

VTI→S&P500とほぼ同等、長期ではやや上のパフォーマンス

って感じかな。思ったよりもVTIが強い。

投資ブログを運営されている方々の保有ETFも、かなりバラバラです。

今回紹介した、VTI、VOO、IVV、VYM、HDVのほかに、VIG(増配株)、PFF(優先株)、円で買える1557(S&P500)なども人気で、優秀なETFです。他には特定のセクター別のETFなども保有されている方がいます。特に生活必需品セクターのVDCなど将来的に安定性の高いETFだと思います(ただ私は個別株でKOやPGを持っているのでこれを買う気はないです)。

VTI、VOO、VYMを買うことにした

ここから、私の個人的な考察に入ります。

私はどちらかと言うと、インカムゲインより、キャピタルゲインの方が大切だと考えます。そちらの方が最終的なトータルリターンが高くなりそうな気がするからです。インカムゲインが高いのは良いことですが、高配当ETFはなんとなく、キャピタルゲインを抑えた代償にそれを得ているような感じがするんです(ものすごく感想じみた意見でスミマセン^^;)

よって、これまでのトータルリターンが高い方を優先し、

S&P500>高配当ETF。

で、以前の米国株記事でも書いたように、中小企業にまで投資してしまうVTIよりも、優秀な500企業に投資するS&P500の方が(これから先も含めた)長期的なリターンが良いと考えるので(上の比較ではそうでもないけど笑)、

VOO>VTI。

これらを勘案した結果……

VOO:2

VYM:1

の比率で購入していこうと考えています。

もう、ほとんど直感みたいなもんですが。

どれか1つに全力しないのは、

自分の考えに自信がないからです(笑)

まあ、こいつらをこの比率で買えば、

どう転んでもそれなりの結果は出るでしょう。

^-^;

除外したIVVとHDVについて。

IVVはVOOとほとんど同じ商品なのでどっちでも良かったのですが、何となくバンガード社のVOOにしました。経費率は、最初VOOが0.05%、IVVが0.07%でしたが、IVVが対抗馬のVOOを意識して0.04%に下げたのを見てVOOも同じ0.04%に下げました。うーん。多分、この2つで迷う時間が無駄ですね(笑)。

HDVは長い間注目していたにも関わらず、今回考えてみて買わない方向になりました。決して悪くはないと思うのですが、生活必需品とエネルギーのセクター比率が高く、私は個別銘柄でKO、PG、WMT、XOMを持っているので、いっかな、と。

とにかくこの比率を守って、順次買い時だと思った時に買っていくことにします。

(この部分に記載していた積立NISAで海外ETFが取り扱われるという内容に関して、私の誤解であったため消去致しました。申し訳ございません)

配当利回り3%は、高配当

こないだの記事でですね、あたかも配当利回り3%が標準のように書いたんですけど。改めて見ると、配当利回り3%は、高配当ETFでなんとか達成、個別株でも比較的高めのものでまあ達成できる、というそれなりに高配当の水準であったわけです^-^;

VTIやVOOを選択した場合、総合的にこの配当利回り3%の達成が困難になってしまうわけなのですが、そこはある程度仕方ないということで割り切っていくつもりでいます。個別株よりも遥かにリスクを低減させたものがETFなのだから、配当利回りはこの水準でも妥当といえば、妥当なんですよね。

ちなみに、私の保有している個別銘柄の配当利回りは、2017.8現在、

PG:3.01%

JNJ:2.52%

WMT:2.53%

XOM:3.94%

PFE:3.84%

MO:3.76%

IBM:4.22%

ですね。

こんなに高値圏?じゃなければ…

現在、ダウが2万ドルを超えて久しい米国株は高値圏内にあるとよく言われます。

私もそう思います。もっと割安なときに米国株投資に出会いたかった。

そう考えることなんて、しょっちゅうです。

でも。

ふと考えてみたら、割安なときに(私程度の情報リテラシーの人間が)出会えたのか?

ってことですよね。

出会うには、情報が必要なんですよ。

割安なときに、

その情報がネットに出回っているのか?

出回っていないでしょう。

割安なときの割安っていうのは、後にならないと判らないわけで。

高値圏(と言われるほど)になって初めて、

これはこんなにすごい投資方法なんだよ、ということが分かる。

割安な時点でそこに投資するためには、

高い情報リテラシーと先見の明、

そして何よりギャンブル性が必要です。

だから、あそこで買えた(持っていられた)人は、凄いんですよね。

買うか、待つか

でもそれを踏まえてもやっぱり正直……

今、この時点から米国株を買っていくことはどうなの?

って思います(もう結構買ってるんだけどね)。

暴落(買い場)を待った方がいいんじゃないの、って。

株は基本、安いときに買って高いときに売るものなので。

その安いと判断できるときまで、買わずに待つ。

これが合理的なやり方だと思います。

恐らく十分な資金があるか、

もしくは他に十分な収入源が私にあれば……

資産の大半を円ポジのままストックして。

ひたすら割安だと判断できる買い場を待ったでしょう。

十分な資金や収入源があれば、仮にこの先買い場がこなくても、それはそれで構わないわけですから。無理に割高感のある時には買わず、安く仕込んで高く売る、という基本に忠実な方法を行っていたはずです。30年運用だろうが何だろうが割安と思える時に仕込んだ方が良いに決まってますからね。

しかし、資産も収入源もどちらもない今の私が

全円ポジで明らかな買い場が来るまで延々と待機してたら……

ジリ貧になる確率は非常に高そうですよね。

なので、暴落時のキャッシュというものは一応(他の方に比べれば小額ではあるだろうけれども)残しつつ、ガツンと1000万円米国株にぶち込んで運用していくしかない、という結論に至りました。

こちらの記事もおぬぬめ!

このブログを書いているのは、こんな人↓です。