この(無料で見られる)資産記事を書いた人はぐう聖。間違いない。

株資産、2000万円突破

2024年になって、

人生初めて株式資産が円換算評価額で

2000万円を超えました。

株式資産が2000万円を超えたのは

2024年の始め頃です。

ニューヨークダウ 10年間の長期チャート

私は現在、

世界株式のインデックスと

米国株式のインデックスを保有しています。

(今から買うとしたら、

世界株式1本に統一します。

無論、新規で買い付ける場合は、

新NISA枠から埋めます)

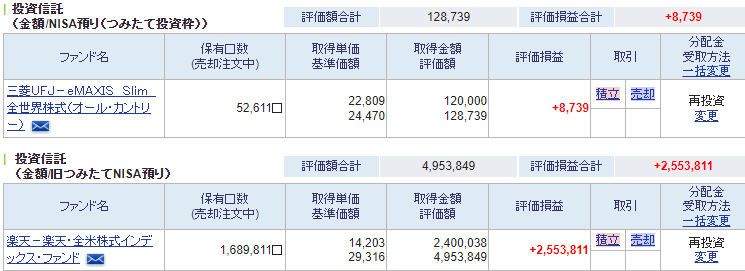

2024年5月株式資産

2024年5月1日時点

保有株式資産

VT(世界株式)

16795728円

【NISA口座】

オルカン(世界株式)

128739円

楽天VTI(米国株式)

4953849円

株式資産合計

21878316円

円換算で、2187万円

世界株式のインデックスと

米国株式のインデックスを

併せて買っているのは、ミスっちゃミスですが

大したミスではないので、

ほとんど気にしていません。

(本来ならどちらかに絞るべき。両方買うなら最初から世界株式1本が正解。でも誤差みたいなミスなので気にしない)

特定口座で保有していたVTIは売却したので、実際もう米国株式は旧積立NISAの楽天VTIだけです。

アセットアロケーションのために、VTI売却。リバランスを実施

以前米国株のETFである、(VTの分配金で買っていた)VTIを所持していましたが、リバランスを実行した時に、株式比率が高まっていた(リスク資産の割合が増えていた)ため、VTIを売却し、リバランスを行いました。

リスク資産と

無リスク資産の割合(比率)。

代表的な

リスク資産は株式で、

代表的な

無リスク資産は日本円(日本人の場合)。

リスク資産9:無リスク資産1 高リスク

リスク資産8:無リスク資産2 高リスク

リスク資産7:無リスク資産3 高リスク

リスク資産6:無リスク資産4 中リスク★

リスク資産5:無リスク資産5 中リスク★

リスク資産4:無リスク資産6 中リスク★

リスク資産3:無リスク資産7 低リスク★

リスク資産2:無リスク資産8 低リスク

リスク資産1:無リスク資産9 低リスク

リスク資産0:無リスク資産10 ノーポジション

これをリバランスで守ることによって、暴落時の投げ売りを防ぐ。長期投資・資産運用でやるべきことは、このアセットアロケーション決めです。(★は私個人のおすすめアセットアロケーション)

アセットアロケーションに対してのアドバイス:私の経験から個人的にアドバイスすると、【想定より一段階安全なアセットアロケーションがおすすめ】。上でいうと、自分はリスク資産6:無リスク資産4くらいならいけそうかな? と思ったらリスク資産5:無リスク資産5にして下さい。人間は思ったよりリスクに弱いです。

アセットアロケーション比率を保つため一定期間ごとに行う。株高でリスク資産(株式)の比率が高まっていれば株式を売り、株安(下落、暴落)で無リスク資産(円預金)の比率が高まっていれば株式を買う。

気分だけで株式投資をしていたら、この真逆のこと(高いときに買って、安いときに売る)をしてしまいます。

なぜ投資資産記事を書いたのか?

前から、株式資産が2000万円を超えたら、投資資産記事書いてもいいかな、って考えてて。それで2024年に入って超えたので、書いてみようって思って2か月くらい前からちょっとずつこの記事を書いていました。

以前は(当初は)ブログの収益化をガチで目指していたので、そのために定期的に資産記事を書いていましたが、5年まえくらいにそれを断念して以降、現在は私の趣味での公開をしています。なので基本的には前よりも資産が増えてる時しか公開しません。そりゃ、そうなりますよね^^;心理的に。最高時から500万円も減っている、なんて公開しても何も楽しくないし(笑)

正直、この程度の金融資産でも資産形成するの、むちゃくちゃ大変でした。ここまで決して楽な道ではなかった。この株式はただの電子データ上の数字ですが、この数字には私の血が染み込んでいます。地道に血道で流してきた血が。

もちろん、下落局面や暴落時にあまりにも大きな精神負荷がかかる、投げ売りしてしまう、ようであれば、それはリスク取り過ぎ、アセットアロケーションを組み間違えているわけです。ただ、そうでなくても、下落相場は正直あまりいい気はしません(誰だってそうなはず。それなりの金額を投資してたら)。ちなみにコロナショック後の買い直し後、暴落はまだ来てないです。暴落というのは、リーマンショックやコロナショッククラスの下落のことをいいます。

とはいえ、国際情勢悪化で、そこそこ長い期間の下落局面はありました(2022年頭から。このダウ10年チャートを見てもらえたら、わかります)。一時は保有商品の中で最も割合の大きいVTが、買い付け値を下回る、つまり含み損状態にもなっていました(私のVT買値は81ドルで、一時期は80ドルを割っていました)。

「とてつもないこと」は定期的に起こる

日本に大きな影響を与えた

「とてつもないこと」は

ここ30年では

2001年 米国同時多発テロ(株式暴落)

2008年 リーマンショック(株式暴落)

2011年 東日本大震災

2020年 コロナウィルス(株式暴落)

がある。私、暴落経験したンですよね。投げ売りしました(旧つみたてNISAの楽天VTIは売らなかった)。

二つの巨大地震は日本国に大きな変化を、そして同時多発テロ、リーマンショック……そしてコロナに至っては世界が一変するかもしれないほどの衝撃があった(当時はもう以前の世界には戻れないという心境が、その後2~3年に渡って続きました)。世界規模で地球人の多くがかつてない危機感を覚えた、という意味でならコロナがダントツであろう。ここ1年(今は2024)で やっと コロナウイルス騒ぎが落ち着きを見せた。

現在は2024年だが、この30年間、1994年からだけ見ても、5回も「とてつもないこと」が起こっている。大体5年前後の周期で、この「とてつもないこと」は起こるのである。

これを見ている多くの人が、30年以上生きますよね? となると、6回くらいは「とんでもないこと」は起こると思った方がいいです。今後もそれなりの頻度で「とてつもないこと」は起こると考えていい。暴落は(ほぼ)来るもの。今後予測される大事件は、株式(世界株や米株)の暴落を伴わないものとしては、南海トラフ地震、首都直下地震。伴うものとしては、中国と米国の重大な国際問題、が考えられます。無論、コロナのような誰も予測しない事態が起こる可能性もあります。

まぁ、あの時コロナショックで投げ売りしてよかったかもしれません^^;なぜかというと、投げ売りする前に買っていた株(主に各セクタートップクラスの米国株(いずれも大企業)を個別でバラ買い)と今買っている株(世界株+米株の投信)を見たら、明らかに今保有しているものの方が良い。

コロナショック投げ売りの記事に売る前に持っていた株載せてるんで、見て下さい。

説明は要らないと思います;あの時のを投げ売りせずにガチホしてたら今より株式資産評価額、低かったはずです(計算してないからわからないけど多分)。個別株の長期投資について語った資産報告記事(2020年1月に書いたと思う、これの次の資産報告記事)もあったんですが、私の操作ミス(ゴミ箱に勝手に送られるプラグインの誤作動)で消えました;;

書いてたことを記憶だよりに要約すると、①大企業とはいえ1企業に過ぎないため安定性が(世界株や先進国株、米株の)インデックスより遥かに劣る。②企業業績が悪化した場合、最悪損切りも考えないといけない為、企業研究をし続ける必要があり、投資に膨大な時間が奪われる(保有銘柄の数だけ増えていく)。の2つが大きなデメリット……みたいに書いていたと思います。

今後購入していく株式は、新NISA枠でオルカン

ですね。

もう、一般人の長期投資家が

買う商品に関しては、

オルカンという解答が出ている。

(今後さらなる良商品が出現する可能性はあります。そうなったら買い付け先を変更すれば良いだけのことです)

2024年時点での、

日本で売られている最適解投信。

それがオルカン。

ただ、優良商品同士の差はほぼないです。例えば世界株式のナンバー1投信とナンバー3投信に、そこまでの差はありません。どっちを買っても(例えば楽天VTIとかを買ってても)大きなミスではないので過度に気にしないようにしましょう。

長期投資は資金力のゲーム

これももう

何度書いたか分かりませんが、

長期投資は札束のゲーム、

つまり金持ちほど

【顕著に】勝てるゲームです。

(ちなみに、今世界に在るお金の殆どは電子データで、(少額取引に使われる)お札の形で存在しているのは極僅かです)

金があればあるほどより金が増える「仕組み」。勝っている人が、より大きく勝てる。元手(原資)があればあるほど【顕著に】有利。多ければ多いほど良い。金があるほど大きく勝てます。長期投資で重要なものは、金です。総資産1000万円の人より1億円の人が、1億円の人より10円億の人が、大きく勝てるゲーム。

貯金が多ければ多いほど、

収入が多ければ多いほど、

【顕著に】有利になっていく。

総資産5000万円で2000万円株を買っている人と、総資産2000万円で2000万円株を買っている人は、運用で増えるお金は同じですが、双方のメンタルには大きな差が出てくるのは言うまでもないです。なので、本当に、金持ち(高収入)ほど面白いくらいに有利なゲームが、長期投資・資産運用、なのです。

かつて資産運用と言えば

富裕層向けビジネスでしたよね?

あれで、当たってたのです。

長期投資のリターンを増やしたいのなら、

リスクを大きく取るのではなく、

収入を増やすことです。

リスクを大きく取れば同時に

投げ売りの確率も高まります。

そして収入を増やすことは、

多くの人にとって容易ではありません。

長期投資家なのに、FXトレーダーみたいな心理状態になって、FXトレーダーみたいに短期の情報をネットで追い求めます。ダウの上下に一喜一憂し、ダウが1000下がっただけで「暴落だー」と悲鳴上げます。

長期投資(資産運用)は

少しでも多くのお金を、

少しでも長く市場に置く(=株式を買う)か、

の勝負です。

が、アセットアロケーションは

無視してはいけません(投げ売りする、普段から心が落ち着かなくなるの2大デメリットがあるから)。

長期投資は、

アセットアロケーションと、

運用年数で決まります。

私個人の話ですが、金額的に……月30万円とかならともかく、私がやっている、月3万円の買い付けに特に大きな意味はないと考えています。ただただ、習慣で続けてるって感じ。長期投資自体と同じで、やらないよりはマシだと思うのでやってるだけです(ミクロの資産形成という意味で)。この先、例えば医療費などが今よりかかる様になって、投資に回す余裕がなくなれば、やめます(やめざるを得ないです)。

老後2000万円問題をクリア

何年か前の話ですが、麻生さんが老後資金として年金以外で2000万円が必要、と言い出したことがありました。その2000万円を株式資産でクリアしました。総金融資産でならもう、かなり前にクリアしてたんですが、株式資産でも2024年年初にクリアしました。もっとも、株式資産の評価額は値下がりもある(為替の影響も受ける)ので、今後何らかの原因によって2000万円を割る可能性もまあまああります。毎月30万円とか追加投資できるような人ならどうとでもなるでしょうが、3万円の私では……^^;

リスク資産は、最大値から常に(最悪)50%下落する覚悟のもとに持たなければならない、と言われます(それを前提にアセットアロケーションを組む)。

50%も下落したら私の株式資産は1000万円ちょいになっちゃうんですよねw(この数字(50%)に根拠はないです。飽くまで仮定の話なので。実際50%も下がったら、さすがに投げ売りするかもしれねー(´இωஇ`)50%も下がるとしたら、これはもうほぼ確実に第三次世界大戦くるだろう、みたいな時かもしれません)。

私はそもそも、資産保全を目的として株式投資を始めました。インフレで日本円(労働で長年血を吐くような思いをして必死に貯めた貯金)が目減りするのが嫌だった、というのが最初の最初……確か2015年くらいの、動機です。その初心は今も忘れていません。

過度にリスク回避しようとして、株式を日本円に大きく変え(て持ってい)たところで、その日本円は現状価値がだんだん落ちていってる(日本衰退国家だし;;)。本来は物価上昇に預金金利が追い付くはずなんですが、少なくとも現状、明らかに追い付いてはいません。

また、タンス預金だとデフレ経済下以外では、価値は確実に目減りします(経済の状態が正常であれば(日本のような長期デフレ経済でなければ)、タンス預金は悪手です)。

長期投資は、飽くまで保険

長期投資の意味は、

運用資産額によって変わってきます。

金がすべての世界です。

私の場合は、保険、です。

もしもの時や、老後の保険、です。

それ以上の意味は、私の金融資産額的に、

見出せないです。

もしもの時や老後に、あったら役立つかな、

って程度の金融資産額です。

私の株式資産、2000万円は一見大きな金額に見えますが、実際大したことありません。私は自分が大きな金融資産を持っていると感じたことは、一度もありません。

一般人レベルでの長期投資家の中でさえ、私より金融資産が多い人はごろごろいます。例えば長期投資界隈の古参勢は、コロナ前ですら、金融資産3000万円~7000万円クラスがたくさんいました。コロナ前で、それです。今も株式を保有していれば(長期だからしてるはずだけど)、米国株インデックスや世界株インデックスをメインに買っている確率が高いと考えるので、コロナ前(2019年)のダウが2万代後半で、今(2024年)が3万代後半……ということは、投げ売りしたりしていなければ(或いは投げ売りしても出遅れず買い戻していれば)1.5倍くらいには増えているハズ。となれば、金融資産は1億近くか、人によっては1億円以上。いわゆる、億り人になっていてもおかしくはありません。

とはいえ……

とはいえですよ。

2000万円程度でも、

ないよりは、マシ。

この2000万円程度の株式資産でも、

ないよりはマシな金額ではある。

ないよりはあった方がいい。

こんな程度でも、

あるのとないのとでは、

メンタル的には

まあ違うと思います。

なぜ長期投資・資産運用をしているのか?

やらないよりはマシだと考えるから。

(ミクロの資産形成として)

長期投資をするのに難しい理論や知識を学ぶ必要はない

株式投資をしたことない人は、長期投資を難しいものと考えがちです。最近新NISAによって一般人でも投資を始める人が増えています(証券会社や銀行、アフィリエイターや投資・マネー系インフルエンサーらがマーケティング頑張ってるのと、何故か国策でも株式投資が勧められてるから)。私の身近な人でも「なんか株やった方がお得らしい。将来不安だけど、株やるとなんか解決するらしい。貯金だけだとなんかヤバいらしい。新NISA? 投資したいけどなんかよく分からない」という感じの声をまあまあ聞きます。

長期投資に

専門的な知識は必要ないです。

やることは、

(理論上は)もの凄く簡単です。

2.1の通りに優良商品(インデックス株式)を買う

3.たまにリバランスする(アセットアロケーションを保つ)

これだけです。

どれだけ稼げるか?は

あなたが株を買える

金額に比例します。

もう少し詳しく説明している記事は、

これです。

最後に、お金と社会に対する、私の現在の考えを書きます。

マネーゲームは終わらない

少なくとも、当分のあいだは。

理由は、世の中金の

宗教がほぼ完成されているからです。

まず、マクロの話をします。

資源と供給能力で出来ています。

これは

原始時代の村社会だった時から変わらない

人間社会の真理です。

まじです。ちなみにこの供給は人力による供給に限りません。

お金も、供給の1つです。

社会の利便性を向上させる供給、と

言えるでしょう。

問題はそれ以上の意味が、

お金に追加されていることです。

(この追加されているものを

宗教と呼びます)

現代社会に生きるほとんどの人が「金があれば価値が生まれる」といった宗教を信じています。魔法の世界のようにお金を投げればモノやサービスが自動で出現すると思っています。

マジでそれくらいの(狂った)感覚です。出現すると思う? 出現するわけないよね。お金の向こうにあるのは物理的な供給(①人力労働による供給 ②過去の人力労働によって作られた機械が自動生産する供給)です。

私たちを縛っている法律や金融システムも、社会を構成する供給のうちの1つに過ぎません。

お金は

ただの利便性向上アイテム

なのに、

私たちはこれを

万能の価値を産み出すアイテム

だと錯覚しています。

(この錯覚を宗教と呼びます)

こうなると、

その「宗教」を前提に

人々が動き始めるのです。

お金は万能アイテム、という宗教が

更に進化した宗教、

世の中金、を作り出すのです。

金を稼ぐために世に供給をもたらす

ことで

世の中金の社会設定(現実)が

出来上がってしまうのです。

人間社会って

結局数のゲームで、

大多数が

「そうなればそうなってしまう」。

大勢の人が世の中金という

宗教の信者になれば

現実が世の中金になるのです。

こうして、

マネーゲームの世界が作られます。

そして、

現実、と呼ばれるほど

強固になった宗教は、

なかなか崩れません。

私たちみんなが

「お金は利便性向上のためのアイテム」

でしかない

ことに気付かないといけません。

ただの利便性向上の道具でしかない

お金がそれ以上の宗教的な付加価値を得ると

様々な問題が続発します。

別に、貨幣経済を止めろ、とかそういう極端な主張をしているわけではなく、「やり過ぎ」が好ましくない、と言いたいわけです。

……で、ここからミクロの話に

切り替わるんですが、

私はそんな狂気の社会(現実)に

生れ落ちてしまいました。

さっきも書きましたが、

現実、と呼ばれるほど

強固になった宗教は、

なかなか崩れません。

この【宗教が蔓延った現実】を織り込むと、

個人の(ミクロな)選択の1つとして、

株式を買う行為は理に適っていると考えます。

↑私が2020年前半に見て、強いインスピレーションを受けた記事。長期投資の勉強がこの記事だけで終わる逸品。

【投資資産報告記事】

(上のものほど新しい)

【投資考察系記事】

【当ブログについて】

★当記事の内容は、私個人の予想であり、考えであり、私自身の選択、であるため、これをもとに投資・投機を行われた場合の責任は一切取れません。